Christoph Gerlinger | CEO

Liebe Aktionäre, Freunde und Kollegen,

wir legen Ihnen heute unseren Zwischenabschluss für das erste Halbjahr 2018 vor.

Die German Startups Group ist eine Beteiligungsgesellschaft mit Sitz in Berlin, die sich direkt oder indirekt über Mehrheits- oder Minderheitsbeteiligungen insbesondere an Startups zu beteiligt, also Venture Capital zur Verfügung stellt. Der Fokus der German Startups Group liegt auf Unternehmen, deren Produkte oder Geschäftsmodelle eine disruptive, also sprunghafte, Innovation beinhalten, eine hohe Skalierbarkeit erwarten lassen und bei denen die German Startups Group an die unternehmerischen Fähigkeiten der Gründer glaubt, zum Beispiel wenn diese bereits Erfahrungen als Gründer oder leitende Mitarbeiter von Startups oder Company Buildern bezüglich dem Aufbau und der Führung von Startups sammeln konnten.

Im ersten Halbjahr 2018 haben wir mit einem Konzern-Nettogewinn von 1,4 Mio. EUR (IFRS) nach einem Konzern-Nettogewinn von 1,7 Mio. EUR im Gesamtjahr 2017 (IFRS) erneut ein positives Ergebnis erzielt und setzen damit den Trend der Profitabilität fort, der durch den Nettoverlust in 2016 einmalig seit Gründung in 2012 unterbrochen wurde. Davon entfallen -201 TEUR auf die Minderheitsgesellschafter der vollkonsolidierten Mehrheitsbeteiligung Exozet Berlin GmbH („Exozet“) und 1,6 Mio. EUR auf die Aktionäre der German Startups Group. Bei einer Durchschnittsanzahl von 11.954.033 Aktien im ersten Halbjahr 2018 entspricht das einem Ergebnis je Aktie von 0,14 EUR nach Steuern (Gesamtjahr 2017: 0,14 EUR).

Die erfreuliche Entwicklung ist vor allem dem Wertzuwachs einiger unserer wesentlichen Portfoliounternehmen im vergangenen Halbjahr zuzuschreiben, den wir bei 5 der 20 für die Gesellschaft wesentlichen Minderheitsbeteiligungen verbuchen konnten. Die Mehrheitsbeteiligung an der sich weiterhin positiv entwickelnden Exozet-Gruppe wird im Konzernabschluss nicht bewertet, sondern vollkonsolidiert. Mithin können wir ihren Wertzuwachs nicht in Bilanz und GuV verbuchen, sondern führt dieser zur Entstehung von stillen Reserven.

Insgesamt gab es im ersten Halbjahr 2018 ein Neuinvestment –

und Follow-On Investments bei den folgenden vier für die Gesellschaft wesentlichen Portfoliounternehmen –

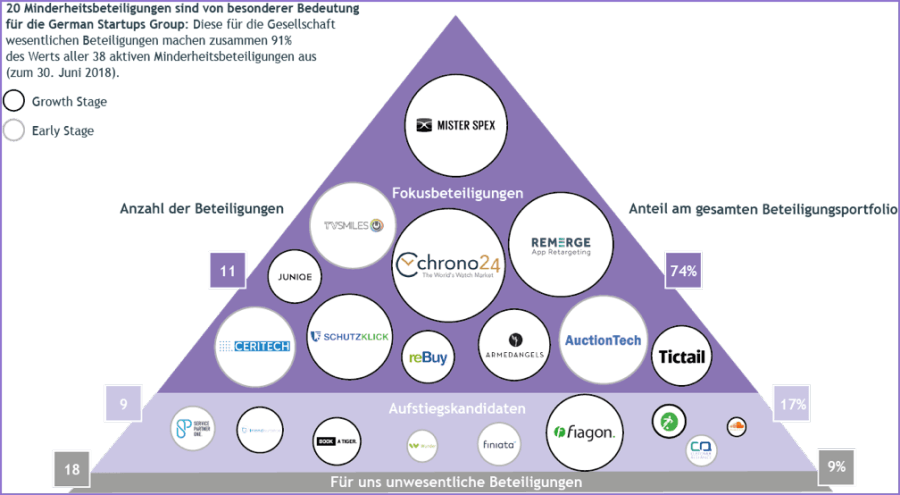

Zum 30. Juni 2018 hält die Gesellschaft 20 für sie wesentliche Beteiligungen. Diese 20 für die Gesellschaft wesentlichen Beteiligungen machen zusammen 91% des Werts aller 38 aktiven Minderheitsbeteiligungen aus. Allein auf die 11 Fokusbeteiligungen entfallen 74% des Werts aller 38 aktiven Minderheitsbeteiligungen.

Die Gesellschaft bewertet die von ihr gehaltenen Unternehmensanteile überwiegend auf Basis der von fremden Dritten zuletzt für gleiche oder ähnliche Anteile bezahlten Preise. Dies ist bei 16 der 20 für die Gesellschaft wesentlichen Beteiligungen der Fall. Bezogen auf den Wert des Gesamtportfolios sind 85% des Fair Value fremdobjektiviert. 15% des Fair Value des Gesamtportfolios verkörpern eine Höherbewertung gegenüber dem letzten fremdobjektvierten Anteilspreis aufgrund einer Anpassung des fremdobjektivierten Anteilspreises oder der Anwendung alternativer Bewertungsmethoden. Die Fremdobjektivierungsereignisse dieser 16 fremdobjektivierten, für die German Startups Group wesentlichen Beteiligungen lagen am

30. Juni 2018 im Durchschnitt – gewichtet nach dem Anteil des Fair Value der einzelnen Beteiligung zum 30. Juni 2018 am Fair Value der gesamten 16 fremdobjektivierten, für die Gesellschaft wesentlichen Beteiligungen in Höhe von 17.283 TEUR – 226 Tage zurück.

Das Eigenkapital beinhaltet in der Regel auch einen fiktiven Anspruch der German Startups Group Management GmbH am Bilanzergebnis. Der Komplementärin steht an einem positiven handelsrechtlichen Ergebnis der German Startups Group GmbH & Co. KGaA, nach Verrechnung mit handelsrechtlichen Verlustvorträgen, ein Gewinnvorab in Höhe von 25 Prozent (bzw. 20 Prozent, soweit das Beteiligungskapital 100 Mio. EUR überschreitet, für den übersteigenden Teil) zu. Wenn die Finanzanlagen am 30. Juni 2018 zu ihrem IFRS Fair Value veräußert worden wären, hätte der Komplementärin eine Vorabausschüttung in Höhe von 997 TEUR zugestanden.

Unter anderem hält die German Startups Group Minderheitsbeteiligungen an den folgenden

Wachstumsunternehmen:

Die Portfoliounternehmen der Gesellschaft können im Bereich Strategieentwicklung, im Hinblick auf Finanzierungsrunden, M&A-Transaktionen, Börsengänge oder Restrukturierungsnotwendig-keiten von der Expertise, der Erfahrung und dem Netzwerk der German Startups Group profitieren. Nach eigener Einschätzung stellt die German Startups Group den Startups im Rahmen des Anteilserwerbs damit sogenanntes „Smart Money“ zur Verfügung.

Eine besondere Wettbewerbsstärke unserer Gesellschaft liegt nach unserer Einschätzung darin, dass wir nicht nur neue Anteile aus Kapitalerhöhungen zeichnen, sondern auch bereits bestehende Anteile von Altgesellschaftern (sog. „Secondary Shares“) erwerben können, während klassische Venture Capital-Fonds, nach Beobachtung der Gesellschaft, in der Regel fast ausschließlich in „Primary Shares“ investieren, also neue Anteile aus Kapitalerhöhungen. Außerdem ist die German Startups Group aufgrund der zeitlichen Langlebigkeit unserer „Evergreen-Struktur“ unserer Einschätzung nach einer der wenigen institutionellen Investoren in Deutschland, der theoretisch auch über viele Jahre und in diversen Finanzierungsrunden und verschiedenen Reifegraden in ein Portfoliounternehmen investieren kann.

Unsere Mehrheitsbeteiligung Exozet ist eine mehrfach prämierte Agentur für Digitale Transformation und beschäftigt rund 150 Mitarbeiter in Berlin, Potsdam-Babelsberg und Wien. Neben Medienhäusern wie Axel Springer, ZDF, ORF, Deutsche Welle und BBC ist Exozet für etablierte Marken und Unternehmen wie Gothaer Versicherungen, die Deutsche Bahn, Audi, Deutsche Telekom sowie für Startups wie z.B. EU Flights, DAZN, Wooga, LaterPay, Goodstuff Media, concertVR und für Portfoliounternehmen der GSG tätig. Exozet begleitet die Kunden durch den Prozess der Digitalen Transformation, entwickelt neue digitale Strategien und Anwendungen und unterstützt sie so maßgeblich dabei, ihr Geschäft zukunftsfähig zu machen. Exozet ist hierbei nicht nur Berater, sondern setzt die entwickelten Konzepte für ihre Kunden anschließend auch nahtlos mit umfangreichen Humanressourcen an Softwareentwicklern und Kreativen um. Ein weiteres wichtiges Standbein und Alleinstellungsmerkmal von Exozet ist die hohe Kompetenz bei der Erstellung von videozentrierten Lösungen z.B. Portale, Player und Apps. Exozet hat frühzeitig auf die Entwicklung von Virtual Reality und Augmented Reality Produkten gesetzt.

Aufbauend auf ihrem bisher größten Einzelauftrag der Firmengeschichte aus 2016 konnte Exozet Folgeaufträge für die Weiterentwicklung der Mediathek des öffentlich-rechtlichen Fernsehsenders ZDF gewinnen und erfolgreich umsetzen. Der Fokus 2018 lag u.a. in der erfolgreichen medialen Begleitung der WM in Russland, der Umbau der Plattform nach DSVGO Richtlinien und der Überarbeitung der Search & Recommendation Systeme. 2017 hatte Exozet den Relaunchs der heute.de-Webseite, des Teletextsystems und der Integration von ZDFtivi in die ZDFmediathek mitumgesetzt. Für ZDFtivi wurden zusätzlich auch die Mobile Apps entwickelt. Parallel dazu wurde die ZDFmediathek kontinuierlich weiterentwickelt. Mit neuem Design, neuer Nutzerführung und deutlich mehr und intelligenteren Funktionen wurden diese Seiten von Grund auf neu gestaltet und den geänderten Sehgewohnheiten der Zuschauer angepasst. So werden z.B. für eingeloggte Benutzer, beruhend auf ihrer Nutzungshistorie, mit einem eigens dafür entwickelten Algorithmus personalisierte Empfehlungen ausgespielt. Auch die verbesserte Suche bietet durch Indizierungs- und Taggingservices unterschiedliche semantische Empfehlungsverfahren. Etwa ein Drittel der monatlich 45 Mio. Besuche der ZDFmediathek erfolgen mittlerweile über mobile Geräte. Exozet begleitet den Sender auch in Zukunft dabei, sich im digitalen Markt neu aufzustellen.

Das Audi e-tron VR-experience Kundenprojekt unserer Mehrheitsbeteiligung ist ein weiteres Beispiel einer der strategischen Stoßrichtungen Exozets: „…we deliver next generation experiences…“. Exozet ermöglicht dem Kunden Audi mit Virtual / Augmented Reality die neu entwickelten Fahrzeuge in einem real anmutenden Erlebnis darzustellen und den Betrachter zum Teil des Geschehens werden zu lassen.

Für das Berliner Startup concertVR entwickelt Exozet eine immersive Virtual Reality Lösung für Konzertbesuche, mit der Nutzer Live-Konzerterlebnisse zu Hause nachempfinden können. Mit Hilfe von Virtual Reality Brillen kann ein Platz mitten im Publikum eingenommen und so die Zuschauer, die Akustik und der Künstler selbst wie vor Ort erlebt werden. Durch heutige 360° Kameratechnik kann jedes Konzert mit sehr geringem Aufwand und platzsparend VR-fähig gemacht werden, wodurch sich künftig enorme Möglichkeiten für Aufzeichnungen oder sogar Liveübertragungen ergeben. Exozet ist für die gesamte technische Umsetzung zuständig, angefangen von der MVP Entwicklung bis hin zur Programmierung des Marktplatzes, auf dem Künstler später selbst ihre Konzerterlebnisse vermarkten können.

Mit EUflight nimmt ein weiteres Startup die umfangreiche Expertise von Exozet im Umgang mit Datenbankeninfrastrukturen in Anspruch. Das Unternehmen, das Fluggastrechte bei Verspätungen und Annullierungen durchsetzt, beauftragte Exozet damit, das komplette Backend neu zu programmieren. Durch eine verbesserte Systemarchitektur können erhöhtes Benutzeraufkommen, insbesondere bei kurzfristigen Spitzen, besser gehandhabt und Ressourcen dynamisch angepasst werden.

Exozet-Büros in Berlin

Am 19. Juni 2018 haben wir des Weiteren unsere angekündigte Online-Matchmaking-Plattform für Anbieter und Nachfrager von sog. Secondary Shares an deutschen Startups gestartet. Die im November 2017 gegründete 100%ige Tochtergesellschaft German Startups Market GmbH (www.german-startups.market) bringt unter der Marke G|S Market™ künftig Verkaufsinteressenten von Secondary Shares, also Startup-Anteilen in Besitz von Gründern, Business Angels, Mitarbeitern oder Venture Capitalists auf einer Online Plattform mit qualifizierten Anlegern als Kaufinteressenten zusammen und schafft damit Liquidität für solche bisher weitgehend illiquiden Anteile. Kaufinteressenten können nach erfolgreicher Akkreditierung auf der Plattform die sich bietenden Investmentopportunitäten einsehen und über die Plattform in Kontakt mit den jeweiligen Anbietern treten. Die Gesellschaft hat im Vorfeld umfassende Recherchen angestellt und in dessen Zusammenhang auch etliche Meinungsbildner der deutschen Startup- und VC-Szene befragt und von ihnen überwiegend sehr positives Feedback erhalten. Die Programmierung der responsiven Seite wurde von unserer Mehrheitsbeteiligung Exozet durchgeführt.

Die German Startups Group wird die Plattform auch für weitere Anlageformen öffnen, wie z.B. Zeichnung und Erwerb von Anteilen neu aufgelegter sowie bereits laufender VC-Fonds, Wandeldarlehen, Venture Debt-Finanzierungen und gesamter Angel-/VC-Portfolios, und für von der German Startups Group syndizierte, also gepoolte Investments. Die neue Onlineplattform soll qualifizierten Anlegern Zugang zum gesamten Spektrum von Anlagemöglichkeiten in der Assetklasse verschaffen und zwar schon mit Investmentbeträgen ab 200 TEUR, während Direktinvestments und VC-Fonds oft erst ab siebenstelligen Mindestbeträgen zugänglich sind. Da die genannten Anlageformen in der Regel nicht ohne notarielle Urkunde und/oder Zustimmung Dritter übertragbar sind, findet das Matchmaking als „invitatio ad offerandum“ statt. Die German Startups Group strebt Provisionen an, die im Mittel bei 5% des Werts der Anlage liegen dürften. In den USA gibt es erfolgreiche Vorbilder für solche Plattformen.

Parallel beabsichtigt die German Startups Group mit einer weiteren von ihr zu 50% mehrheitlich mitgegründeten Tochtergesellschaft German Startups Asset Management GmbH Ende 2018 die Auflage eines passiven VC-Fonds namens G|S Tech50™, dessen Ziel es ist, an möglichst vielen der Top50 wertvollsten deutschen Startups Anteile zu erwerben und damit Anlegern in einem einzigen Anteilsschein die Partizipation an einer ganzen Zahl führender deutscher Technologie-Wachstumsunternehmen zu ermöglichen. Daneben wird die German Startups Asset Management Single Asset Special Purpose Vehicles (SPVs) auflegen, mit denen wir es Investoren auch in der Assetklasse ermöglichen wollen, Cherry Picking zu betreiben, indem sie sich an den SPVs unterbeteiligen und zwar schon mit Investmentbeträgen ab 200 TEUR, während Direktinvestments und VC-Fonds oft erst ab siebenstelligen Mindestbeträgen zugänglich sind. Die German Startups Asset Management GmbH ist als sog. Kapitalverwaltungsgesellschaft bei der BaFin registriert.

Die German Startups Group vollzieht damit in 2018 eine Transformation vom Asset-Owner zu einem Asset Manager und zu einer Plattform, die Tech-Asset-Owner, VC-Asset-Manager und qualifizierte Anleger zusammenbringt und erweitert so ihr bisheriges Geschäftsmodell der Erzielung des Wertzuwachses von Beteiligungen in der eigenen Bilanz und der Digitalagentur um transaktionsbasierte Kommissionen, Management Fees und Carries aus Anlagen außerhalb ihrer eigenen Bilanz. Die Loslösung von der eigenen Bilanz eröffnet ihr ganz neue Wachstumsperspektiven, weil die Gesellschaft aufgrund des – in den Augen ihres Managements im derzeitigen Aktienkurs verkörperten – deutlichen Discounts auf den NAV pro Aktie zur Vermeidung einer Verwässerung ihrer Aktionäre zu diesen Kursen von Kapitalerhöhungen abgesehen hat und das auch weiter tut. Für die Entwicklung vom Asset-Owner zum Asset-Manager gibt es unter deutschen Beteiligungsgesellschaften erfolgreiche Beispiele.

Das Tempo und die Tragweite digitaler Disruption in allen Lebens- und Wertschöpfungsbereichen nehmen weiter zu. Technologieinvestments werden so als Assetklasse auch für deutsche Anleger immer wichtiger. Entsprechend schätzen wir das Marktpotential des geplanten Angebots der Online Plattform G|S Market™ und von weiteren, teils neuartigen VC-Fonds, wie unserem geplanten G|S Tech50™ Fonds, als groß ein.

Neben der strategischen Mehrheitsbeteiligung an Exozet, an der German Startups Market GmbH und an der German Startups Asset Management GmbH streben wir mittel- und langfristig den Aufbau weiterer operativer Geschäftsfelder an, für deren Durchführung wir aufgrund unserer Kenntnisse, Erfahrungen und unseres Netzwerks besonders befähigt sind und die wir mit überschaubaren Investitionen realisieren können.

Bzgl. unserer Minderheitsbeteiligungen stellen wir bis auf weiteres die Gewinnrealisierung durch Anteilsverkäufe aus dem Minderheitenportfolio in den Vordergrund, da wir für die Dauer des hohen Kursabschlags auf den von uns geschätzten deutlich höheren Net Asset Value pro Aktie keine Kapitalerhöhungen durchführen wollen, um die Altaktionäre nicht zu niedrigen Kursen zu verwässern. Zusätzlich haben wir bereits in 2017 weitreichende Kostensenkungsmaßnahmen durchgeführt. Darüber hinaus verzichtet die Komplementärin seit 1. Juli 2017 bis auf weiteres auf einen Prozentpunkt des 2,5%igen variablen Teils der Geschäftsführungs- und Haftungsvergütung („Management Fee“). Ziel dieser Maßnahmen ist es, im Interesse der Aktionäre den in unseren Augen im aktuellen Aktienkurs verkörperten Abschlag auf den Net Asset Value pro Aktie zu verringern oder zu eliminieren und bei der Realisierung von Veräußerungsgewinnen die Nettoerlöse nicht allzu sehr durch Kosten zu schmälern. Unsere Veräußerungserlöse können wir künftig auch zum Aktienrückkauf oder für Ausschüttungen nutzen, soweit sie nicht zur Tilgung von Darlehen und in 2023 der Wandelanleihe zurückzustellen sind.

Mit der German Startups Group ist es uns in nur sechs Jahren seit Geschäftsaufnahme im Frühjahr 2012 gelungen,

Die Aktien der German Startups Group werden seit 11. November 2015 an der Frankfurter Wertpapierbörse gehandelt. Das gesamte Grundkapital von 11.984.400 Aktien der German Startups Group ist in den Handel im Qualitätssegment Scale der Deutschen Börse einbezogen. Mit der Kursentwicklung der letzten 24 Monate sind wir leider nicht zufrieden. Trotz positiver Nachrichten, insbesondere zum Thema gewinnträchtiger Anteilsveräußerungen, den Gewinnen 2017 und 1H18 und der Erweiterung unseres Geschäftsmodells, dem Erwerb eigener Aktien, Directors‘ Dealings usw. konnten wir keinen Kursanstieg verzeichnen. Wir bleiben dennoch bei unserer Hypothese, dass deutsche Innovationskraft auch in turbulenten Zeiten unabhängig von Niedrigzinsumfeld, Eurokrise, Konjunktur, Geldpolitik, Rohstoffpreisen und dem Kapitalmarktumfeld Wert schafft und im Übrigen nicht stark mit Börsenkursen der wichtigsten Assetklassen korrelieren. Jedoch ist es für Anleger bisher nicht leicht, daran unmittelbar teilzuhaben. Wir schlagen mit unserer Aktie die Brücke zwischen der Startup-Szene und dem Kapitalmarkt, sodass alle Anleger die Chance haben, an dem unermüdlichen kreativen Wirken deutscher Gründer, Tech-Unternehmer und Software-Ingenieure zu partizipieren. Mit unserer Online-Matchmaking-Plattform für Anbieter und Nachfrager von sog. Secondary Shares an deutschen Startups schaffen wir neue Möglichkeiten für Anleger, Tech-Investments zu tätigen. Vom 2. Mai bis 7. Juni 2018 haben wir ein erstes Aktienrückkaufprogramm durchgeführt und im Anschluss ein öffentliches Aktienrückkaufangebot getätigt. Derzeit besitzen wir 230.285 eigene Aktien.

Wir danken unserem gesamten Team für die geleistete Mitarbeit und ihren Beitrag zum gemeinsamen Erfolg.

Berlin, im September 2018

Das Management

German Startups Group GmbH & Co. KGaA

Christoph Gerlinger

CEO | Geschäftsführer

German Startups Group

Management GmbH